Espalha-se a crise na Zona do Euro: Portugal, Itália e Bélgica são afetados pelo resgate irlandês

Créditos do Blog Prova Final

Após o resgate da Irlanda , a crise financeira na Zona do Euro chegou a Portugal e começou a afetar a rotina financeira da Itália, Bélgica e Espanha.

Estes quatro países foram obrigados a mostrar registros de rendimentos sobre títulos do Estado em 10 anos, visto que os credores exigiram a maior rentabilidade desde a introdução do Euro em 1999. Mesmo os títulos franceses e alemães foram pegos na corrente descendente, já que os especuladores exigiam taxas de juros meio ponto mais altas em comparação ao verão passado.

Portugal escapou por pouco da catástrofe na manhã de quarta-feira, visto que flutuou com sucesso 500 milhões de euros em títulos a 12 meses, mas foi obrigado a pagar uma taxa de juros muito mais alta – 5,281% – em relação a 4,813% em um leilão semelhante há duas semanas. O leilão foi realizado poucas horas depois do serviço americano de classificação de risco Standard & Poor’s ameaçar cortar o valor de crédito para o país.

Uma análise da S&P observou que os cortes no orçamento já aprovados pelo Governo Português, provavelmente jogariam a economia do país em recessão. “Vemos o governo fazendo poucos progressos nas reformas para que favoreçam o crescimento a fim de compensar o entrave fiscal desses cortes orçamentais agendados para 2011′, advertiu o S&P.” Como consequência da rigidez estrutural da economia portuguesa e das condições externas voláteis, projetamos que a economia irá se contrair em pelo menos 2% em 2011 em termos reais”.

Em um relatório divulgado na terça-feira, o Banco Central português avisou que estava sofrendo uma crise de liquidez e estava sendo socorrido por empréstimos do Banco Central Europeu. Pela primeira vez um líder político português, o líder da oposição Pedro Passos Coelho, dos socialdemocratas, reconheceu que o país pode ter que aceitar uma ajuda da União Europeia e do FMI. Isso faria de Portugal o terceiro país da Zona do Euro a receber um empréstimo desse tipo, seguindo a Grécia e a Irlanda.

Na Itália, o primeiro-ministro Silvio Berlusconi alertou seus colegas de gabinete sobre as possíveis repercussões dos registros de rendimento que estão sendo cobrados por títulos do governo italiano. Seu colega de gabinete Gianni Letta fez uma comparação entre os últimos movimentos no mercado monetário com a AIDS. Letta, disse à imprensa que ele temia que os “choques de mercado do euro pudessem contaminar outros países mais sólidos, como a Espanha, Portugal e a Itália” e que “as turbulências do mercado são mais infecciosas do que a AIDS, e é necessária uma vacina”.

A crise contínua também levou a uma queda acentuada no valor do Euro, que em um certo momento nesta semana caiu abaixo de 1,30 dólar pela primeira vez desde setembro. O contínuo declínio do Euro ocorre apesar de uma campanha de guerra de mercado feita pelo governo dos EUA para reduzir o valor do dólar nos mercados internacionais.

O Conselho de Governadores do Banco Central Europeu reuniu-se na quinta-feira, em meio à crescente pressão para o BCE acelerar compras de títulos dos países mais fracos, a fim de escorar os mercados financeiros.

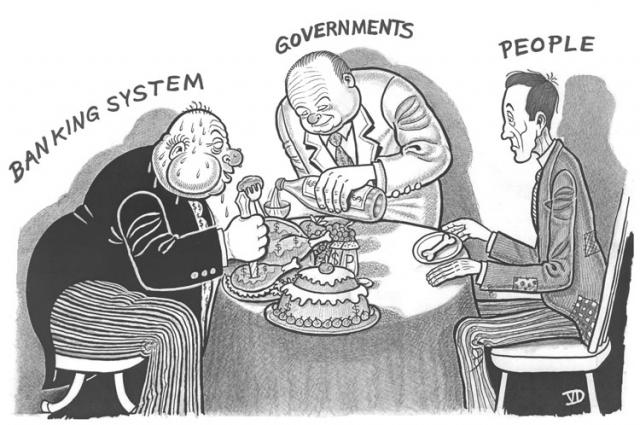

Ao longo das últimas duas semanas as lideranças das potências europeias, juntamente com a Comissão Europeia e o BCE, tomaram uma série de medidas extraordinárias, a fim de aplacar a sede de sangue dos principais bancos e agentes financeiros. Em uma grande jogada para aliviar os bancos, os ministros das Finanças europeus concordaram às pressas com uma proposta apresentada pela Alemanha e apoiada pela França no fim de semana, para extensão do já existente fundo de resgate de emergência europeu, através da criação de um Mecanismo Europeu de Estabilidade (ESM).

O principal elemento do novo acordo é a criação de um fundo para substituir o fundo de resgate atual de 440 bilhões de euros (US$ 583bilhões) estabelecido pelos governos europeus, após a crise da dívida grega em maio deste ano. Este fundo, conhecido como o Mecanismo Financeiro de Estabilidade Europeu, deveria expirar em 2013. O novo fundo (ESM) entrará em vigor em 2013, e introduz uma série de medidas que permitem aos países europeus mais poderosos impor a “terapia de choque” com sanções punitivas sobre os países mais fracos que enfrentam a falência. Pela primeira vez, o novo mecanismo inclui os países que não honraram seus empréstimos.

A extensão do fundo de emergência europeu atual foi um dos principais pedidos feito pelos bancos e mercados financeiros há algum tempo. A necessidade de outro mecanismo para proteger os interesses dos bancos foi exposto no início desta semana, quando a Comissão da UE anunciou que o primeiro candidato a um empréstimo maciço Europeu, a Grécia, será incapaz de pagar suas dívidas dentro do prazo. A Comissão da UE propõe agora estender o período de amortização de empréstimos gregos por um período adicional de três anos, até 2017.

Em mais uma concessão aos bancos, o acordo ESM fez cair a demanda, levantada pela primeira vez pela chanceler alemã, Angela Merkel, para que os credores privados fossem automaticamente chamados a aceitar perdas em caso de resgates futuros. A queda desta demanda ocorreu principalmente devido à pressão da França.

As implicações reais do ESM, que é apoiado pelo Fundo Monetário Internacional, foram reveladas em um comentário de um dos peritos que trabalharam no seu desenvolvimento. André Sapir, um dos principais membros de um comitê de especialistas de Bruxelas, declarou: “Se você tivesse me perguntado há um ano atrás, eu teria dito que tal ideia era impossível… Um já está aceitando a ideia que por si só já é um salto incrível – sobre a reestruturação dos débitos dos países da zona do Euro. Isso era impensável, era algo apenas para países emergentes. Nesse sentido, esta é uma verdadeira revolução”.

A “revolução” à qual Sapir está se referindo é o poder da União Europeia para implantar este tipo de “terapia de choque”, com as mesmas políticas implementadas pelo FMI em uma série de países no passado. Após uma intervenção do FMI na Argentina na década de 1990, a economia do país encolheu 27% e mais de metade da população mergulhou na pobreza.

Apesar da tentativa da Alemanha e da França para adquirir o tipo de influência política tradicionalmente associados ao FMI, no sentido de implantar a devastação social a pedido dos bancos, os mercados financeiros deram sinal negativo ao novo plano. Muitos detalhes ainda não estão claros a respeito da função e do financiamento do mecanismo, que entrará em vigor tarde demais para fornecer aos bancos o dinheiro que eles pediram. Apenas um dia após a publicação do plano, os especuladores financeiros começaram uma nova ofensiva sobre as economias expostas.

A última fase da crise, a qual alguns comentários comparam com o crash bancário de 1931, forçou os principais banqueiros e responsáveis políticos europeus a implementar medidas ainda mais extremas. O presidente do BCE, Jean-Claude Trichet, está sob pressão para expandir maciçamente o crédito.

Comentando sobre o papel do BCE, o economista-chefe do Citigroup, Willem Buiter, declarou: “O envolvimento do BCE deverá aumentar, apesar das suas declarações – e, provavelmente desejos – contrários”.

Ele descreveu a Irlanda como “insolvente”, Portugal como “moderadamente insolvente”, a Grécia como “insolvente de fato” e a Espanha como necessitada de uma reestruturação da dívida de seus bancos em grande escala. Buiter acrescentou que a crise da Zona Euro foi apenas um “ato de abertura” para uma calamidade financeira maior, envolvendo também o Japão e os Estados Unidos.

As apostas do capitalismo americano sobre a crise crescente na Europa, foram ressaltadas pelo envio de um emissário especial, Lael Brainard, o subsecretário para assuntos internacionais, que está visitando Madrid, Berlim e Paris para falar sobre “o desenvolvimento econômica na Europa”.

Por Stefan Steinberg

10 de dezembro de 2010

[traduzido por movimentonn.org]

Fonte: WSWS

- E O Próximo Alvo é..

Créditos de Informação Incorrecta e Prova Final Após o “resgate” (com muitas aspas…) da Irlanda, muitos perguntam: quem será a próxima vítima do mercado? Já: quem será? Mah…é difícil. Experimentamos fazer duas contas. Os Pigs eram...

- Artigo: O Brasil E O Colapso Mundial

Créditos de: Alerta Total Via: Infoworld A mídia amestrada, das grandes redes televisão e cadeias jornalísticas, não passa de eco ou porta-voz das ilusões com que a oligarquia financeira mundial e seus agentes no País anestesiam os brasileiros,...

- Como Banqueiros E Políticos Encobrem A Crise

Créditos de: Inacreditável Uma quadrilha internacional sem raízes... Embora esteja bem claro que institutos financeiros e governos causaram juntos a Euro-miséria, eles se acobertam mutuamente. Se quisermos descobrir os verdadeiros culpados pela atual...

- Grécia: Isto é Só O Começo!

Créditos de: Resistir.info por Christakis Georgiou As medidas de austeridade impostas aos trabalhadores gregos para reduzir os défices não são senão um prelúdio do que poderia acontecer em outros países europeus. A crise grega demonstra os desacordos...

- A Crise Econômica Grega Aproxima-se Dos Eua

Créditos de: Resistir.info por Niall Ferguson [*] Começou em Atenas. Está se estendendo para Lisboa e Madrid. Mas seria um erro grave supor que a crise da dívida soberana que está se desdobrando ficará confinada às economias mais fracas da zona...